公務員試験の時事

出題傾向・頻出テーマ!!

こんにちは!ましゅーです!

Follow @koumuin_adviser

2024年2月6日に公務員試験に特化した「ライトの時事本」が発売💡

公務員のライトは、過去問分析にこだわっており、経済事情についても過去問12年分を徹底分析しております。

そこで、この記事では、特に専門試験で出題される「経済事情」の頻出テーマを紹介していきます。

一緒に【頻出テーマや問われやすいポイント】を確認していきましょう!

今回は『③企業部門』です。

目次

【③企業部門】時事の出題分析!ライトの時事講座

公務員のライトの「時事講座」で「ココが出る」という頻出箇所をまとめたレジュメを配っています。ぜひ、参考にしてみて下さい。

🔴お申込みはこちら

時事講座は、ライトの時事本と経済事情のレジュメ、そして講義動画がついてお値段が2980円となっています。

【経常利益】出題分析・過去問傾向まとめ

【2014年:国家総合職(経済)】

財務省「法人企業統計季報」に基づき、企業の経常利益 (四半期別、 季節調整値) をみると、 全産業2012年10-12月期現在の水準は、 リーマンショック直前の水準の5割程度となっている。また、 製造業の経常利益 (四半期別、 前年同期比) は、 リーマンショック直後の2009年に急速な回復がみられたが、 これは人件費要因がマイナスに寄与していたものの、 売上高要因が大幅にプラスに寄与したためである。

財務省「法人企業統計季報」に基づき、企業の経常利益 (四半期別、 季節調整値) をみると、 全産業2012年10-12月期現在の水準は、 リーマンショック直前の水準の5割程度となっている。また、 製造業の経常利益 (四半期別、 前年同期比) は、 リーマンショック直後の2009年に急速な回復がみられたが、 これは人件費要因がマイナスに寄与していたものの、 売上高要因が大幅にプラスに寄与したためである。

【2014年:国家専門職・労働基準監督官】

財務省 「法人企業統計季報」 に基づき、 全規模・全産業の経常利益 (四半期別、 季節調整値) の推移をみると、 2008年9月のリーマンショック後に大幅に減少したため、 2012年10-12月期の水 準は2008年7-9月期の水準の3割程度となっている。 業種別にみると、リーマンショック後の持ち直し局面終了後から2012年末までの間、 非製造業は大幅な減少が続いているのに対し、 製造業はリーマンショック前を上回る水準で推移している。

財務省 「法人企業統計季報」 に基づき、 全規模・全産業の経常利益 (四半期別、 季節調整値) の推移をみると、 2008年9月のリーマンショック後に大幅に減少したため、 2012年10-12月期の水 準は2008年7-9月期の水準の3割程度となっている。 業種別にみると、リーマンショック後の持ち直し局面終了後から2012年末までの間、 非製造業は大幅な減少が続いているのに対し、 製造業はリーマンショック前を上回る水準で推移している。

【2017年:国家一般職(行政)】

財務省 「法人企業統計調査」により、 企業部門 (金融業、保険業を除く。) における動きをみると、 経常利益は2007年度に53兆円程度であったが2015年度には130兆円程度となり、 売上高は 2007年度に 1、350兆円程度であったが 2015 年度には 1、800兆円程度となった。一方、 設備投資は、2007年度から2015年度までほぼ一貫して減少している。

財務省 「法人企業統計調査」により、 企業部門 (金融業、保険業を除く。) における動きをみると、 経常利益は2007年度に53兆円程度であったが2015年度には130兆円程度となり、 売上高は 2007年度に 1、350兆円程度であったが 2015 年度には 1、800兆円程度となった。一方、 設備投資は、2007年度から2015年度までほぼ一貫して減少している。

【2017年:労働基準監督官】

財務省 「法人企業統計調査」によると、 営利法人等 (金融業、保険業は除く。) の経常利益は、 2012年度に過去最高となった後、 2013 年度は前年度比でマイナスとなった。 さらに2014年度についても、年度を通じて対ドルで円高が進行したことにより輸出企業の収益が悪化したことから、経常利益の前年度比はマイナスとなった。

財務省 「法人企業統計調査」によると、 営利法人等 (金融業、保険業は除く。) の経常利益は、 2012年度に過去最高となった後、 2013 年度は前年度比でマイナスとなった。 さらに2014年度についても、年度を通じて対ドルで円高が進行したことにより輸出企業の収益が悪化したことから、経常利益の前年度比はマイナスとなった。

【2018年:国家専門職】

財務省「法人企業統計」により企業収益 (季節調整値) の動向をみると、 企業の経常利益は、 1990年代から2000年頃までは営業利益を上回って推移していたが、 2000 年代に入り2017 年現在まで、企業の支払利息が増加傾向になったこと等により、 経常利益が営業利益を大幅に下回って推移している。

財務省「法人企業統計」により企業収益 (季節調整値) の動向をみると、 企業の経常利益は、 1990年代から2000年頃までは営業利益を上回って推移していたが、 2000 年代に入り2017 年現在まで、企業の支払利息が増加傾向になったこと等により、 経常利益が営業利益を大幅に下回って推移している。

【2018年:労働基準監督官】

財務省 「法人企業統計」 により企業収益 (季節調整値) の動向をみると、 企業の経常利益は、 1990年代から2000年頃までは営業利益を上回って推移していたが、 2000 年代に入り2017 年現在まで、企業の支払利息が増加傾向になったこと等により、 経常利益が営業利益を大幅に下回って推移している。

財務省 「法人企業統計」 により企業収益 (季節調整値) の動向をみると、 企業の経常利益は、 1990年代から2000年頃までは営業利益を上回って推移していたが、 2000 年代に入り2017 年現在まで、企業の支払利息が増加傾向になったこと等により、 経常利益が営業利益を大幅に下回って推移している。

【経常利益の推移(製造業)】出題分析・過去問傾向まとめ

【2014年:国家総合職(経済)】

財務省 「法人企業統計季報」に基づき、 企業の経常利益 (四半期別、 季節調整値) をみると、 全産業の2012年10-12月期現在の水準は、 リーマンショック直前の水準の5割程度となっている。 また、 製造業の経常利益(四半期別、 前年同期比) は、リーマンショック直後の2009年に急速な回復がみられたが、これは人件費要因がマイナスに寄与していたものの、 売上高要因が大幅にプラスに寄与したためである。

財務省 「法人企業統計季報」に基づき、 企業の経常利益 (四半期別、 季節調整値) をみると、 全産業の2012年10-12月期現在の水準は、 リーマンショック直前の水準の5割程度となっている。 また、 製造業の経常利益(四半期別、 前年同期比) は、リーマンショック直後の2009年に急速な回復がみられたが、これは人件費要因がマイナスに寄与していたものの、 売上高要因が大幅にプラスに寄与したためである。

【2014年:国家専門職・労働基準監督官】

財務省「法人企業統計季報」に基づき、 全規模・全産業の経常利益 (四半期別、 季節調整値) の推移をみると、 2008年9月のリーマンショック後に大幅に減少したため、 2012年10-12月期の水準は2008年7-9月期の水準の3割程度となっている。 業種別にみると、 リーマンショック後の持ち直し局面終了後から2012年末までの間、 非製造業は大幅な減少が続いているのに対し、 製造業はリーマンショック前を上回る水準で推移している。

財務省「法人企業統計季報」に基づき、 全規模・全産業の経常利益 (四半期別、 季節調整値) の推移をみると、 2008年9月のリーマンショック後に大幅に減少したため、 2012年10-12月期の水準は2008年7-9月期の水準の3割程度となっている。 業種別にみると、 リーマンショック後の持ち直し局面終了後から2012年末までの間、 非製造業は大幅な減少が続いているのに対し、 製造業はリーマンショック前を上回る水準で推移している。

【2021年:国家一般職(行政)】

内閣府「経済財政白書」 (令和2年度)により、企業の経常利益(前年同期比)の動向をみると、 2019年は、 海外経済の鈍化を背景に、 非製造業が大幅なマイナスで推移した。 他方、製造業の経常利益(前年同期比)は、 2019年はプラスで推移し、 新型コロナウイルス感染症の影響が顕在化した 2020 年1-3月期から4-6月期についてもプラスを維持した。

内閣府「経済財政白書」 (令和2年度)により、企業の経常利益(前年同期比)の動向をみると、 2019年は、 海外経済の鈍化を背景に、 非製造業が大幅なマイナスで推移した。 他方、製造業の経常利益(前年同期比)は、 2019年はプラスで推移し、 新型コロナウイルス感染症の影響が顕在化した 2020 年1-3月期から4-6月期についてもプラスを維持した。

【経常利益の推移(非製造業)】出題分析・過去問傾向まとめ

【2014年:国家専門職・労働基準監督官】

財務省 「法人企業統計季報」 に基づき、 全規模・全産業の経常利益 (四半期別、 季節調整値) の推移をみると、 2008年9月のリーマンショック後に大幅に減少したため、 2012年10-12月期の水準は2008年7-9月期の水準の3割程度となっている。 業種別にみると、 リーマンショック後の持ち直し局面終了後から2012年末までの間、 非製造業は大幅な減少が続いているのに対し、 製造業はリーマンショック前を上回る水準で推移している。

財務省 「法人企業統計季報」 に基づき、 全規模・全産業の経常利益 (四半期別、 季節調整値) の推移をみると、 2008年9月のリーマンショック後に大幅に減少したため、 2012年10-12月期の水準は2008年7-9月期の水準の3割程度となっている。 業種別にみると、 リーマンショック後の持ち直し局面終了後から2012年末までの間、 非製造業は大幅な減少が続いているのに対し、 製造業はリーマンショック前を上回る水準で推移している。

【2021年:国家一般職(行政)】

内閣府「経済財政白書」 (令和2年度)により、 企業の経常利益(前年同期比)の動向をみると、 2019年は、 海外経済の鈍化を背景に、 非製造業が大幅なマイナスで推移した。 他方、製造業の経常利益(前年同期比)は、 2019年はプラスで推移し、 新型コロナウイルス感染症の影響が顕在化した 2020 年1-3月期から4-6月期についてもプラスを維持した。

内閣府「経済財政白書」 (令和2年度)により、 企業の経常利益(前年同期比)の動向をみると、 2019年は、 海外経済の鈍化を背景に、 非製造業が大幅なマイナスで推移した。 他方、製造業の経常利益(前年同期比)は、 2019年はプラスで推移し、 新型コロナウイルス感染症の影響が顕在化した 2020 年1-3月期から4-6月期についてもプラスを維持した。

【設備投資額の推移】出題分析・過去問傾向まとめ

【2012年:労働基準監督官】

内閣府「企業行動に関するアンケート調査」から、 期待成長率の動きと設備投資の増加率の関係をみると、設備投資は、今後1年間の期待成長率とは近い動きをせず、 むしろ先行き5年間といった長期的な期待成長率の方とより近い動きをする傾向がある。

内閣府「企業行動に関するアンケート調査」から、 期待成長率の動きと設備投資の増加率の関係をみると、設備投資は、今後1年間の期待成長率とは近い動きをせず、 むしろ先行き5年間といった長期的な期待成長率の方とより近い動きをする傾向がある。

【2014年:国家総合職(経済)】

財務省「法人企業統計季報」等に基づき、 設備投資額をみると、 製造業ではリーマンショック後に急減した後、 急速に回復し、 2013年1-3月期にはリーマンショック直前の水準まで回復した。 一方、 非製造業ではリーマンショック後に急減した後、 低水準のまま横ばい圏内で推移してきたが、 2011年10-12月期以降は景気減速を受けて急速に減少している。 また、 非製造業では、 2011年10-12月期から2013年4-6月期現在まで設備過剰感が拡大し続けている。

財務省「法人企業統計季報」等に基づき、 設備投資額をみると、 製造業ではリーマンショック後に急減した後、 急速に回復し、 2013年1-3月期にはリーマンショック直前の水準まで回復した。 一方、 非製造業ではリーマンショック後に急減した後、 低水準のまま横ばい圏内で推移してきたが、 2011年10-12月期以降は景気減速を受けて急速に減少している。 また、 非製造業では、 2011年10-12月期から2013年4-6月期現在まで設備過剰感が拡大し続けている。

【2014年:国家専門職・労働基準監督官】

財務省 「法人企業統計季報」に基づき、 2008年9月のリーマンショック後の業種別の設備投資 (季節調整値) の推移をみると、 製造業、 非製造業ともにリーマンショック後に急減した後、 2010年4-6月期から急速に回復し、2012年10-12月期は、 リーマンショック直前の2008年4- 6月期の水準を上回った。

財務省 「法人企業統計季報」に基づき、 2008年9月のリーマンショック後の業種別の設備投資 (季節調整値) の推移をみると、 製造業、 非製造業ともにリーマンショック後に急減した後、 2010年4-6月期から急速に回復し、2012年10-12月期は、 リーマンショック直前の2008年4- 6月期の水準を上回った。

【2014年:国家一般職(行政)】

設備投資を2008年7-9月期を100とした指数でみると、 2013年1-3月期には110近くとなり、製造業、 非製造業ともに、 リーマンショック前の水準を回復した。 これは、 企業収益の改善から、特に中小企業のキャッシュフローが2011年から2013年にかけて急増したことによる。

設備投資を2008年7-9月期を100とした指数でみると、 2013年1-3月期には110近くとなり、製造業、 非製造業ともに、 リーマンショック前の水準を回復した。 これは、 企業収益の改善から、特に中小企業のキャッシュフローが2011年から2013年にかけて急増したことによる。

【2014年:国家総合職(経済)】

設備投資を2008年7-9月期を100とした指数でみると、 2013年1-3月期には110近くとなり、製造業、 非製造業ともに、 リーマンショック前の水準を回復した。 これは、 企業収益の改善から、特に中小企業のキャッシュフローが2011年から2013年にかけて急増したことによる。

設備投資を2008年7-9月期を100とした指数でみると、 2013年1-3月期には110近くとなり、製造業、 非製造業ともに、 リーマンショック前の水準を回復した。 これは、 企業収益の改善から、特に中小企業のキャッシュフローが2011年から2013年にかけて急増したことによる。

【2017年:国家総合職(行政)】

財務省 「法人企業統計調査」により、 企業部門 (金融業、保険業を除く。) における動きをみると、 経常利益は2007年度に53兆円程度であったが2015年度には130兆円程度となり、 売上高は 2007年度に 1、350 兆円程度であったが 2015 年度には 1、800兆円程度となった。一方、 設備投資は、2007年度から2015年度までほぼ一貫して減少している。

財務省 「法人企業統計調査」により、 企業部門 (金融業、保険業を除く。) における動きをみると、 経常利益は2007年度に53兆円程度であったが2015年度には130兆円程度となり、 売上高は 2007年度に 1、350 兆円程度であったが 2015 年度には 1、800兆円程度となった。一方、 設備投資は、2007年度から2015年度までほぼ一貫して減少している。

【2017年:国家総合職(経済)】

我が国内外における最近の設備投資の動向に関する次の記述のうち、 妥当なのはどれか。

我が国内外における最近の設備投資の動向に関する次の記述のうち、 妥当なのはどれか。

- 財務省 「法人企業統計季報」 により、 全規模全産業(金融業、保険業を除く。) における設備投資額 (ソフトウェアを除く。 季節調整値) について、 2012年10-12月期との比較でみると、 2013 年以降 2014年半ばまで一貫してマイナスの動きがみられたものの、 2014年半ばにプラスとなって以降は 2016年1-3月期にかけて堅調に推移している。

- 景気局面別に各景気循環の山における設備投資額(実質季節調整値) を100とし、次の景気循環の山までの推移をプロットしたものをみると、2008年のリーマンショックに端を発した世界金融危機直後の設備投資の落ち込みからの回復テンポは、 1990年代以降の三つの局面と比べて急速なものとなっており、 2011年4-6月期には、早くも景気後退前の2008年1-3月期の水準を上回るに至っている。

- 2000 年代以降のGDPに対する設備投資の比率(実質季節調整値) の動きを四半期別にみると、 2008年1-3月期から2009年1-3月期まで及び2012年1-3月期から2012年10-12月期のような景気後退局面において上昇する一方、 2002年4-6月期から2007年10-12月期及び 2009年4-6月期から2011年10-12月期のような景気回復局面においては、 GDP が設備投資以上に増加し、 当該比率が低下した。

【2017年:労働基準監督官】

内閣府「経済財政白書」(平成28年度版)により、企業の資金調達や運用行動の状況について、 世界金融危機前 (2005~2007年度平均) から最近 (2012~2014年度平均) への変化をみると、 企業は、 設備投資や人件費への資金の配分を増加させている一方、 M&Aや内部留保への配分を減少させている。

内閣府「経済財政白書」(平成28年度版)により、企業の資金調達や運用行動の状況について、 世界金融危機前 (2005~2007年度平均) から最近 (2012~2014年度平均) への変化をみると、 企業は、 設備投資や人件費への資金の配分を増加させている一方、 M&Aや内部留保への配分を減少させている。

【2017年:国家総合職(経済)】

我が国のほか、 アメリカ合衆国、 フランス及び英国の各国における設備投資 (民間非住宅投資) の対前年増加率について、 世界金融危機前後 (1990年から2007年までの平均値(1990-2007 平均) 及び 2008年から2015年までの平均値(2008-2015平均))で比較すると、いずれの国においても、 2008-2015平均が1990-2007 平均を下回っている。

我が国のほか、 アメリカ合衆国、 フランス及び英国の各国における設備投資 (民間非住宅投資) の対前年増加率について、 世界金融危機前後 (1990年から2007年までの平均値(1990-2007 平均) 及び 2008年から2015年までの平均値(2008-2015平均))で比較すると、いずれの国においても、 2008-2015平均が1990-2007 平均を下回っている。

【2018年:国家総合職(経済)】

内閣府「国民経済計算」により、 民間企業設備投資 (機械設備や構築物に加え、R&D及びコンピュータ・ソフトウェアを含む。) の動向 (実質季節調整ベース) についてみると、 実額では2013 年から2016年まで一貫して減少が続いており、 対GDP比でみても、 同期間において低下傾向が顕著である。

内閣府「国民経済計算」により、 民間企業設備投資 (機械設備や構築物に加え、R&D及びコンピュータ・ソフトウェアを含む。) の動向 (実質季節調整ベース) についてみると、 実額では2013 年から2016年まで一貫して減少が続いており、 対GDP比でみても、 同期間において低下傾向が顕著である。

【2018年:国家専門職・労働基準監督官】

内閣府「国民経済計算」により、 民間企業設備 (実質季節調整値) の推移をみると、 リーマンショック以降、 2015年現在まで緩やかな減少傾向が続いており、 対GDP比も低下し続けている。また、民間企業設備の形態別内訳を 2013年以降についてみると、 建設投資 ( その他の建物・構築物)の割合が急速に小さくなっている。

内閣府「国民経済計算」により、 民間企業設備 (実質季節調整値) の推移をみると、 リーマンショック以降、 2015年現在まで緩やかな減少傾向が続いており、 対GDP比も低下し続けている。また、民間企業設備の形態別内訳を 2013年以降についてみると、 建設投資 ( その他の建物・構築物)の割合が急速に小さくなっている。

【2019年:国家一般職(行政)】

民間企業設備投資 (名目)の動向をみると、 2012年から2014年については前年比マイナスで推移していたが、 2015年から2017年については、新製品開発や情報化投資が進んだことから、 3年連続で前年比プラスとなった。 また、 2016年についてみると、民間企業設備投資のうちソフトウェア投資が5割以上を占めている。

民間企業設備投資 (名目)の動向をみると、 2012年から2014年については前年比マイナスで推移していたが、 2015年から2017年については、新製品開発や情報化投資が進んだことから、 3年連続で前年比プラスとなった。 また、 2016年についてみると、民間企業設備投資のうちソフトウェア投資が5割以上を占めている。

【2020年:国家一般職(行政)】

内閣府「経済財政白書」(令和元年度)により、民間企業設備(四半期別、 実質季節調整系列)の動向をみると、2010年から2015年頃までは減少傾向で推移していたが、その後、増加傾向に転じた。 しかし、 2018年後半の民間企業設備の水準は2010年のそれの6割程度となっている。

内閣府「経済財政白書」(令和元年度)により、民間企業設備(四半期別、 実質季節調整系列)の動向をみると、2010年から2015年頃までは減少傾向で推移していたが、その後、増加傾向に転じた。 しかし、 2018年後半の民間企業設備の水準は2010年のそれの6割程度となっている。

【2020年:労働基準監督官】

内閣府「経済財政白書」 (令和元年度)により、 企業の利益配分のスタンスを2012~2018年度の間でみると、大企業(資本金10億円以上) では内部留保を重視する企業の割合が増加傾向である一方、設備投資を重視する企業の割合は減少傾向にある。

内閣府「経済財政白書」 (令和元年度)により、 企業の利益配分のスタンスを2012~2018年度の間でみると、大企業(資本金10億円以上) では内部留保を重視する企業の割合が増加傾向である一方、設備投資を重視する企業の割合は減少傾向にある。

【2021年:国家総合職(経済)】

内閣府「国民経済計算」により民間企業設備 (前年度比、 実質) をみると、 2017 年度と2018年度はマイナス3%を下回ったものの、 2019年度はプラス2%へと回復した。 また、 2019年度の実質GDP 成長率に対する寄与度を需要項目別にみると、 民間企業設備は大きくプラスに寄与したものの、政府最終消費支出は大きくマイナスに寄与した。

内閣府「国民経済計算」により民間企業設備 (前年度比、 実質) をみると、 2017 年度と2018年度はマイナス3%を下回ったものの、 2019年度はプラス2%へと回復した。 また、 2019年度の実質GDP 成長率に対する寄与度を需要項目別にみると、 民間企業設備は大きくプラスに寄与したものの、政府最終消費支出は大きくマイナスに寄与した。

【鉱工業生産指数】出題分析・過去問傾向まとめ

【2010年:東京都1類B】

四半期ごとの鉱工業生産指数 (季節調整値)は、 国内外の需要が回復せず、年間を通じて下落を続けた。

四半期ごとの鉱工業生産指数 (季節調整値)は、 国内外の需要が回復せず、年間を通じて下落を続けた。

【2012年:国家総合職(経済)】

鉱工業生産は東日本大震災直後に大きな落ち込みを示したが、 この落ち込みは1995年の阪神・淡路大震災時の落ち込みとほぼ同程度であった。 また、 東日本大震災後に企業の生産活動が低下した要因についてみると、 被災地においては資本ストックの毀損による直接的な生産施設の被害が主因であったが、 被災地以外においては消費者マインドの悪化による需要の減少が専らの要因であった。

鉱工業生産は東日本大震災直後に大きな落ち込みを示したが、 この落ち込みは1995年の阪神・淡路大震災時の落ち込みとほぼ同程度であった。 また、 東日本大震災後に企業の生産活動が低下した要因についてみると、 被災地においては資本ストックの毀損による直接的な生産施設の被害が主因であったが、 被災地以外においては消費者マインドの悪化による需要の減少が専らの要因であった。

【2019年:国家専門職・労働基準監督官】

我が国の鉱工業生産について 2014年初頭から2018年半ばまでの動向をみると、 世界の貿易量の伸びが世界のGDP成長率を下回る、 いわゆる「スロー・トレード」の状態にあることや、 電子部品・デバイスの生産が大きく減少し続けていることを反映して、 ほぼ一貫して減少が続いている。

我が国の鉱工業生産について 2014年初頭から2018年半ばまでの動向をみると、 世界の貿易量の伸びが世界のGDP成長率を下回る、 いわゆる「スロー・トレード」の状態にあることや、 電子部品・デバイスの生産が大きく減少し続けていることを反映して、 ほぼ一貫して減少が続いている。

【2014年:国家総合職(経済)】

経済産業省「鉱工業出荷内訳表」により出荷水準 (季節調整済、 2015年=100) をみると、国内向け出荷指数、輸出向け出荷指数のいずれも、 2020年前半に大きく落ち込み、 その後は回復傾向で推移した。 前者の指数は2021年前半、感染症の影響を受ける前 (2020年1月)の6割程度の水準に回復したものの、後者の指数は中国及び欧州向け輸出が大幅な落ち込みから回復できていないことから、 2021年5月時点で感染症の影響を受ける前の3割程度の水準となっている。

経済産業省「鉱工業出荷内訳表」により出荷水準 (季節調整済、 2015年=100) をみると、国内向け出荷指数、輸出向け出荷指数のいずれも、 2020年前半に大きく落ち込み、 その後は回復傾向で推移した。 前者の指数は2021年前半、感染症の影響を受ける前 (2020年1月)の6割程度の水準に回復したものの、後者の指数は中国及び欧州向け輸出が大幅な落ち込みから回復できていないことから、 2021年5月時点で感染症の影響を受ける前の3割程度の水準となっている。

【生産】出題分析・過去問傾向まとめ

【2014年:国家総合職(経済)】

製造業における生産、 在庫の動向を2010年を100とした指数 (季節調整値) でみると、 生産は 2012年末には100を下回っていたものの、2013年初め頃に持ち直しに転じ、 2014 年初めにかけて上昇傾向で推移した。 この間、 在庫は緩やかな減少傾向を示した。

製造業における生産、 在庫の動向を2010年を100とした指数 (季節調整値) でみると、 生産は 2012年末には100を下回っていたものの、2013年初め頃に持ち直しに転じ、 2014 年初めにかけて上昇傾向で推移した。 この間、 在庫は緩やかな減少傾向を示した。

【2016年:国家専門職・労働基準監督官】

製造業における生産の動向を、2010年を100とした指数でみると、 2014年初め及び 2015年初めには、やや力強い増加の動きがみられた。 業種別に、2013年初めから 2015年半ばについてみると、電子部品・デバイスや、 はん用・生産用・業務用機械が、 相対的に堅調な動きを示した。

製造業における生産の動向を、2010年を100とした指数でみると、 2014年初め及び 2015年初めには、やや力強い増加の動きがみられた。 業種別に、2013年初めから 2015年半ばについてみると、電子部品・デバイスや、 はん用・生産用・業務用機械が、 相対的に堅調な動きを示した。

【雇用人員判断DI】出題分析・過去問傾向まとめ

【2018年:国家総合職(経済)】

日本銀行 「全国企業短期経済観測調査」 及び内閣府「国民経済計算」によると、 雇用人員判断DIは、2012年から2015年までについてみると、 製造業は非製造業と比較して、 人手不足が顕著 であるが資本装備率 (機械、 設備とコンピュータ・ソフトウェアの雇用者当たり装備率) は低い状況となっている。

日本銀行 「全国企業短期経済観測調査」 及び内閣府「国民経済計算」によると、 雇用人員判断DIは、2012年から2015年までについてみると、 製造業は非製造業と比較して、 人手不足が顕著 であるが資本装備率 (機械、 設備とコンピュータ・ソフトウェアの雇用者当たり装備率) は低い状況となっている。

【2019年:国家一般職(行政)】

厚生労働省「労働経済動向調査」により2017年平均の常用労働者過不足判断D.I.をみると、 産業別では金融業保険業の人手不足感が運輸・郵便業、 医療・福祉、 建設業よりも高くなっている。 また、日本銀行「全国企業短期経済観測調査」 の雇用人員判断D.I.によると、2018年半ばでは、 中小企業よりも大企業で人手不足感が高くなっている。

厚生労働省「労働経済動向調査」により2017年平均の常用労働者過不足判断D.I.をみると、 産業別では金融業保険業の人手不足感が運輸・郵便業、 医療・福祉、 建設業よりも高くなっている。 また、日本銀行「全国企業短期経済観測調査」 の雇用人員判断D.I.によると、2018年半ばでは、 中小企業よりも大企業で人手不足感が高くなっている。

【2019年:労働基準監督官】

日本銀行 「全国企業短期経済観測調査」の雇用人員判断DIにより2018年6月時点の企業の人手不足の状況をみると、 企業規模別では中小企業よりも大企業で人手不足感が高くなっており、 また、 製造業・非製造業別では非製造業よりも製造業で人手不足感が高い状況となっている。

日本銀行 「全国企業短期経済観測調査」の雇用人員判断DIにより2018年6月時点の企業の人手不足の状況をみると、 企業規模別では中小企業よりも大企業で人手不足感が高くなっており、 また、 製造業・非製造業別では非製造業よりも製造業で人手不足感が高い状況となっている。

【2020年:国家総合職(経済)】

日銀短観の雇用人員判断DIによると、 2019年6月調査時点で「不足」と回答した企業の割合が「過剰」と回答した企業の割合を大きく上回り、 企業の人手不足感は、 1990年代初頭以来およそ四半世紀ぶりの水準となっている。 2010年代半ばから同調査時点まででみると、 製造業、 非製造業ともに人手不足感が高まっている中、 特に非製造業の人手不足感が高まっている。

日銀短観の雇用人員判断DIによると、 2019年6月調査時点で「不足」と回答した企業の割合が「過剰」と回答した企業の割合を大きく上回り、 企業の人手不足感は、 1990年代初頭以来およそ四半世紀ぶりの水準となっている。 2010年代半ばから同調査時点まででみると、 製造業、 非製造業ともに人手不足感が高まっている中、 特に非製造業の人手不足感が高まっている。

【2021年:国家専門職・労働基準監督官】

日銀短観の業況判断DIの推移をみると、 2012年半ばから2019年末まで非製造業においては「良い」と回答した企業の割合が「悪い」と回答した企業の割合を下回って推移している。また、 同期間について雇用人員判断DI (全産業)の推移をみると、 「過剰」と回答した企業の割合が「不足」と回答した企業の割合を上回って推移しており、人員余剰の状態が続いている。

日銀短観の業況判断DIの推移をみると、 2012年半ばから2019年末まで非製造業においては「良い」と回答した企業の割合が「悪い」と回答した企業の割合を下回って推移している。また、 同期間について雇用人員判断DI (全産業)の推移をみると、 「過剰」と回答した企業の割合が「不足」と回答した企業の割合を上回って推移しており、人員余剰の状態が続いている。

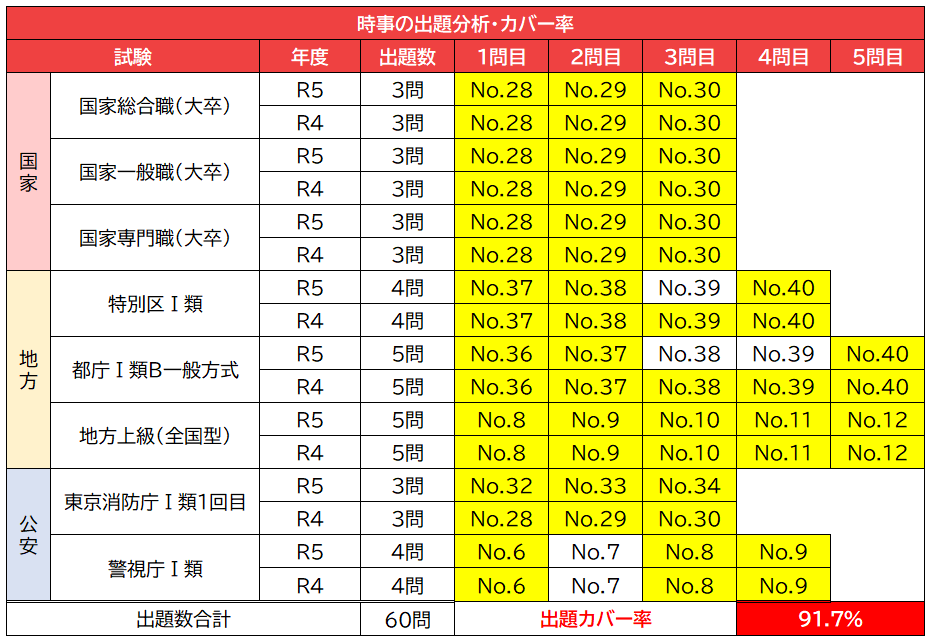

【出題カバー率:91.7%】ライトの時事本はこちら

公務員試験の時事で出るポイントを「ライトの時事本」でわかりやすく解説しています☺

こちらフルカラーで図解なども多用しています💡

出題カバー率

この記事を書いた人

![公務員のライト[試験情報データベース]](https://senseikoumuin.com/wp-content/uploads/2022/12/cropped-logo-color-2.png)