こんにちは😊公務員のライトです!

Follow @koumuinright7

今回は、【公務員試験の最新時事:インボイス制度】について、ポイントを解説していきます。

目次

【公務員試験の最新時事】はじめに

2019年10月の消費税引き上げで、食料品などに対する軽減税率8%と、通常の消費税10%の2種類の税率が混在することになりました。そこで、事業主がどの税率で取引を行ったかを正確に把握するため、2023年10月から事業主を対象とした「インボイス制度」が導入されます。このインボイス制度を詳しく理解している方は少ないと思います。そこで、ここでインボイス制度について理解していきましょう。

【公務員試験の最新時事】インボイス制度とは

適格請求書(インボイス)とは、取引の際に用いられる登録番号と適用税率、消費税額等を記載した請求書のことです。インボイス制度導入後は、国が認めた適格請求書で取引が行われた仕入額のみ消費税を控除できるようになります。

適格請求書とは

請求書は、売主(販売者、受注者)が買主(発注者)に対して、いくらをいつまでに払ってくださいと書いて発行する書類です。ただし、発行するだけならフォーマットは自由ですが、事業者が消費税の計算をするに当たって証拠となる書類なので、国税庁は請求書に記載すべき内容を明確に定めています。

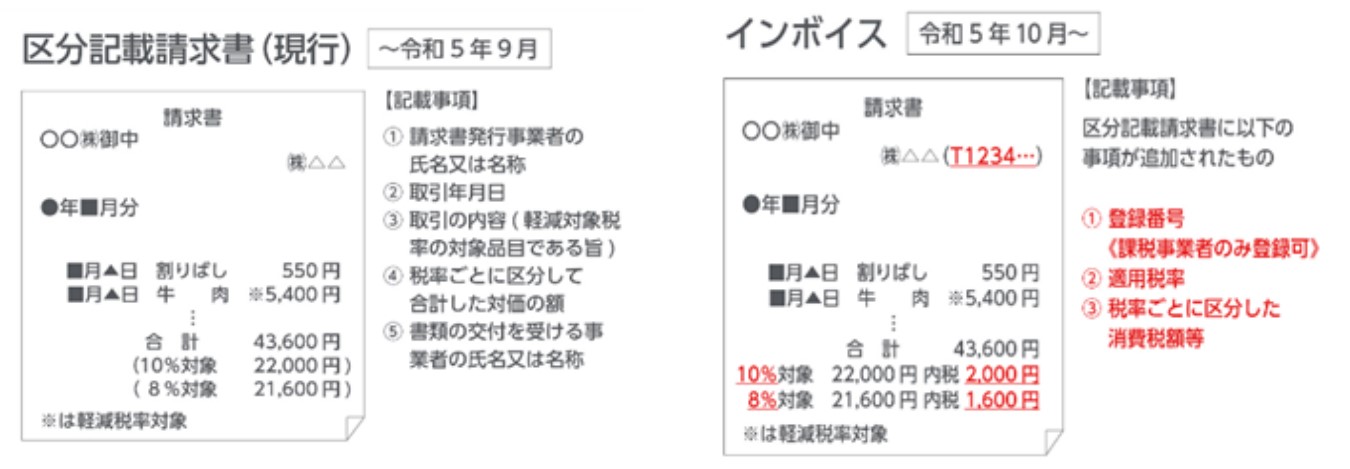

軽減税率の導入で区分記載請求書

2019年10月から消費税10%増税とともに、軽減税率が導入されました。消費税が8%と10%の2種類になりました。この影響で、どの商品(項目)がどちらの税率なのか区別する必要があるので、請求書に記載すべき項目として、発行者の氏名または名称や税率ごとに合計した税込価格等を記載された請求書を「区分記載請求書」といいます。

適格請求書

区分記載請求書にさらに適用税率、税率ごとの消費税額、適格請求書発行事業者の登録番号の項目を記載したものを「適格請求書(インボイス)」といいます。

インボイス=適格請求書等保存方式

売り主が買い主に対して、上記の消費税の税率や金額が厳密に記載された「適格請求書(インボイス)」を発行し、売り主・買い主の双方がその請求書を保存することを「適格請求書等保存方式」といいます。そして、これが今回始まる「インボイス制度」です。

消費税における仕入税額控除の仕組み

仕入税額控除

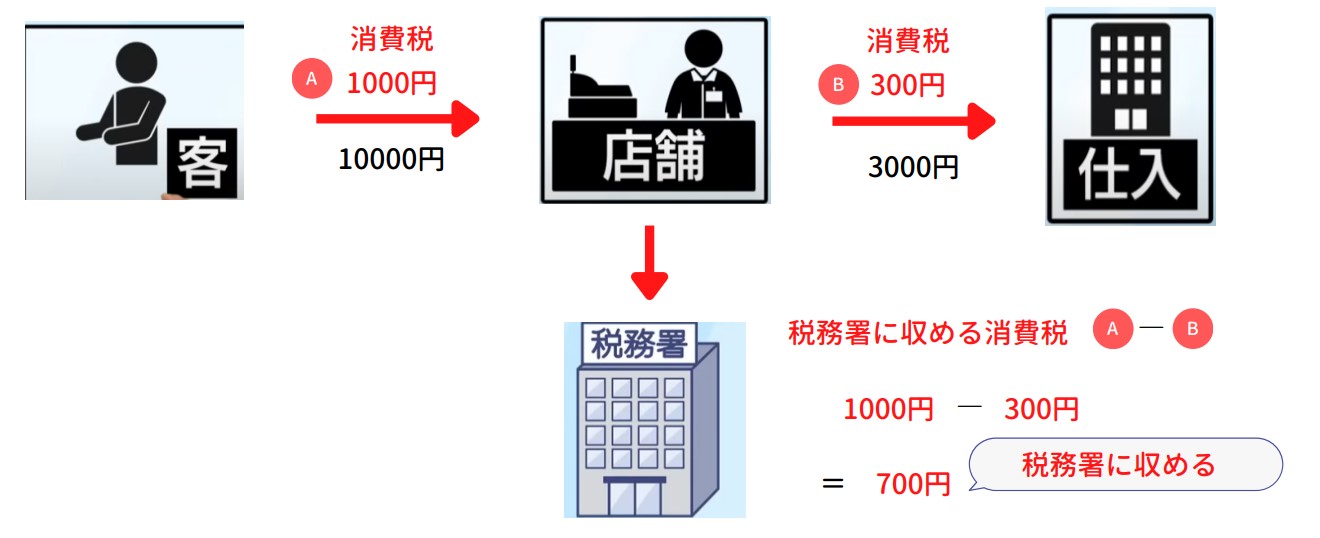

消費税を納付する義務がある法人や個人事業主などの課税事業者が、自社の売上時の消費税額(A)から自社が仕入などの購入時に支払った消費税額(B)を差し引いた差分を納税する仕組みを「仕入税額控除」といいます。

仕入税額控除の具体例

例えば、お店が3000円(税込3300円)で仕入れたものを、お客さんに10000円(税込11000円)で売った場合、差額の700円を税務署に収める必要があります。

「益税」の廃止

現行制度では、売上が1000万円以下の事業者(免税事業者)は「仕入税額控除」である「差額分の消費税」は納めなくてもよいルールでしたが、インボイス制度の導入により、このルール(益税)が廃止されます。その結果、免税事業者であっても「差額分の消費税」を収める必要が生じます。

【公務員試験の最新時事】インボイス制度への登録

インボイス制度への登録は任意ですが、インボイス制度導入後は、適格請求書で取引を行わなかった場合、消費税のやり取りが国に認められないため、従来より消費税を多く支払わなければいけないケースが出てきます。

消費税を多く支払わなければいけないケース

例えば、上の図の(B)で、取引の際に適格請求書を使用していなかった場合、店舗は購入時に300円の消費税を払っているにもかかわらず、税務署には販売したときに手元に残った消費税1000円を税務署に納めなければなりません。しかし、適格請求書を発行することができるのは、課税事業者だけです(免税事業者は適格請求書を発行できない)。そこで、免税事業者は、適格請求書を発行するために、インボイス制度に登録し、課税事業者への転換を行う必要があります。なお、インボイス制度の登録申請は、2021年10月からすでに始まっています。

【公務員試験の最新時事】現行の区分記載請求書とインボイスの違い

インボイス制度導入後は、通常の請求書が「適格請求書(インボイス)」に変更となり、新たに①登録番号、②適用税率、③税率ごとに区分した消費税額の記載が必要になります。記載項目が増え、事務作業の負担が大きくなることから、デジタル庁等は、会計ソフトを活用したデジタルインボイスの普及を進めています。

免税事業者等からの課税仕入に係る経過措置

免税事業者等の負担を緩和するため、経過措置として、インボイス制度の導入から当面の間、現行の「区分記載請求書等」でも、一定割合の仕入税額控除が認められています。制度導入から2026年9月末までは80%、2026年10月から2029年9月末まで50%の消費税が控除されます。

【公務員試験の最新時事】インボイス制度の影響

ではインボイス制度の導入によって、どんな影響があるのでしょうか。買い主(仕入れ側)と売り主(納品する側)でそれぞれ影響が異なっています。

課税事業者である買い主への影響

買い主(仕入れ側)の視点だと、買い主が課税事業者である場合に影響が生じます。免税事業者はインボイスを発行できませんので、免税事業者からの仕入れに対しては、仕入税額控除を受けることができません。消費税の税率は10%ですから、控除ができないと利益に対して大きな影響があります。

免税事業者である売り主への影響

売り主(サービス・商品の提供側)の視点だと、売り主が免税事業者である場合に大きな影響が生じます。免税事業者はインボイスを発行できず、取引先が課税事業者仕入税額控除を行うことができません。同時に取引先から取引を打ち切られる可能性が高いです。これがインボイス制度で最大の影響です。

個人事業主・フリーランスの方への影響

個人事業主・フリーランスの方の目線だと、自分がサービス・商品を提供する取引先が、企業や自治体などの課税事業者である場合は、取引を停止される可能性があります。

個人事業主・フリーランスで影響がない人

個人の消費者に直接販売しているのであれば、消費者はインボイスを必要としませんので、特に影響はありません。また、取引先が免税事業者であったり、簡易課税を選択している事業者であれば、相手は仕入税額控除をする必要はありませんので、特に影響はないです。

【インボイス制度】出題ポイントまとめ

- 適格請求書(インボイス)とは、取引の際に用いられる登録番号と適用税率、消費税額等を記載した請求書のことです。

- インボイス制度導入後は、国が認めた適格請求書で取引が行われた仕入額のみ消費税を控除できるようになります。

- 区分記載請求書にさらに適用税率、税率ごとの消費税額、適格請求書発行事業者の登録番号の項目を記載したものを「適格請求書(インボイス)」といいます。

- インボイス制度導入後は、通常の請求書が「適格請求書(インボイス)」に変更となり、新たに①登録番号、②適用税率、③税率ごとに区分した消費税額の記載が必要になります。

【インボイス制度】過去の出題例

【インボイス制度】最新時事の予想問題はこちら

アプリ紹介

【インボイス制度】Youtubeで時事対策

ライトのYoutube紹介

【インボイス制度】参考書はコレで決まり!

ライトの時事書籍

![公務員のライト[試験情報データベース]](https://senseikoumuin.com/wp-content/uploads/2022/12/cropped-logo-color-2.png)