こんにちは😊公務員のライトです!

Follow @koumuinright7

今回は、【公務員試験の最新時事:税制改正大綱】について、ポイントを解説していきます。

目次

【公務員試験の最新時事】はじめに

税制は、経済や時代の流れに合わせて、仕組みや内容について毎年見直しをされています。税制改正後新しい制度に対してスムーズに対応するためには、事前に税制改正大綱を確認し、税制改正の内容や動向を把握しておくことが重要となります。ここでは、税制改正大綱の概要等基本情報を紹介します。

【公務員試験の最新時事】税制改正大綱とは

税制改正大綱とは、与党の税制調査会が中心となり、各省庁の要望をとりまとめて翌年度以降における税制改正の方針を記載したものです。今後の税制改正に関する現段階のアイデアを書面化したものなので、これをベースとした税制改正法律案を国会に提出し、可決されると実際に施行という流れになります。

税制改正大綱の作成日

税制改正大綱が作成されるのは、毎年12月です。12月になり税制改正大綱が発表されれば、翌年度以降実生活でどのような影響があるか、大まかな流れを把握できます。

税制改正大綱のカテゴリー

税制改正大綱は大きく①個人所得課税、②資産課税、③法人課税、④消費課税、⑤国際課税、⑥納税環境整備、⑦関税の7つのカテゴリーに分けられます。

【公務員試験の最新時事】2023年度の税制改正大綱

閣議決定された税制改正大綱は、財務省のホームページで公開されています。見ると、翌年度の税制がどのように変わるのかを調べることができます。しかし、テキストベースで100ページを超える膨大な資料のため、すべてを読み通すのは大変です。ここでは、特に重要な改正項目やのその内容を紹介します。

個人所得課税分野:NISA拡充と一本化

NISAとは

通常、株式や投資信託などの金融商品に投資をした場合、発生した売買益や受け取った配当に対して、約20%の税金がかかります。しかし、「NISA口座(非課税口座)」であれば、毎年一定金額の範囲内で購入した金融商品から得られる利益が非課税になります。イギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルにした日本版ISAとして、NISA(ニーサ・Nippon Individual Savings Account)という愛称がついています。

NISAの種類

(出典:金融庁HP)

現在、NISAは成年が利用できる一般NISA・つみたてNISA、未成年が利用できるジュニアNISAの3種類があります。

改正内容

(出典:NHKHP)

今回の税制改正で、長期の積み立てを目的に投資信託だけを購入対象とする「つみたて投資枠」と、上場企業の株式などを購入できる「成長投資枠」を設けられました。また、制度は恒久的なものとして、非課税で保有できる期間も無期限となります。さらに、年間の投資の上限額については、「つみたて投資枠」が120万円、「成長投資枠」は240万円、合計で360万円とし、非課税で保有できる資産の限度額は、2つの枠の合計で最大1800万円となります。尚、新制度は2024年1月からスタートします。

個人所得課税分野:超富裕層への課税強化

超富裕層とは

富裕層の定義は明確に定まっていません。しかし、野村総合研究所の調査では「純金融資産保有額1億円以上5億円未満」の世帯を富裕層としています。

改正内容

現在、総所得が1億円の水準を境にして、所得税の負担率が下がる「1億円の壁」問題がありました。この問題を解決するために、合計所得から3・3億円を引いた上で22・5%の税率をかけた額を算出し、これが通常の所得税額を上回った場合は差額を追加課税する新たな課税強化が設定されました。尚、本改正内容は令和7年度の所得税から適用されます。

資産課税分野:相続時精算課税の拡充

相続時精算課税制度とは

相続時精算課税制度とは、原則「60歳以上の両親(もしくは祖父母)」から「18歳以上の子供(もしくは孫)」に対して、生前贈与をした際に選択できる贈与税の制度です。

改正内容

現状の相続時精算課税制度では、最大2,500万円までは贈与税が非課税(税金がかからないこと)となり、2,500万円を超過した贈与財産については贈与税の税率が一律20%となります。しかし、今回の改正で、非課税限度額2,500万円とは別枠で年間110万円の控除が可能となりました。このおかげで、受け取れる財産が多くなります。尚、本改正内容は令和6年1月1日以降の贈与から適用されます。

法人課税分野:法人税率の引き上げ

法人税とは

そもそも法人とは、株式会社、合名会社、合同会社、社会福祉法人、NPO法人、一般社団法人などです。この法人には、事業によって儲けた利益に税金がかかります。これが法人税です。

法人の種類と法人税率

上記で説明した法人にもさまざまな分類分けされています。その1つが大法人と中小法人です。大法人は資本金1億円を超える法人で、中小法人は資本金1億円以下の法人です。各法人には異なった税率がかかります。これが法人税率です。

改正内容

今回の改正で、大法人及び中小法人の税率が4~4.5%引き上げされることが決まりました。尚、令和6年以降の適切な時期から適用されます。

消費課税分野:インボイス制度の負担軽減措置

インボイスとは

インボイスとは、適格請求書の別名で取引の際に用いられる登録番号と適用税率、消費税額等を記載した請求書のことです。インボイス制度導入後は、国が認めた適格請求書で取引が行われた仕入額のみ消費税を控除できるようになります。

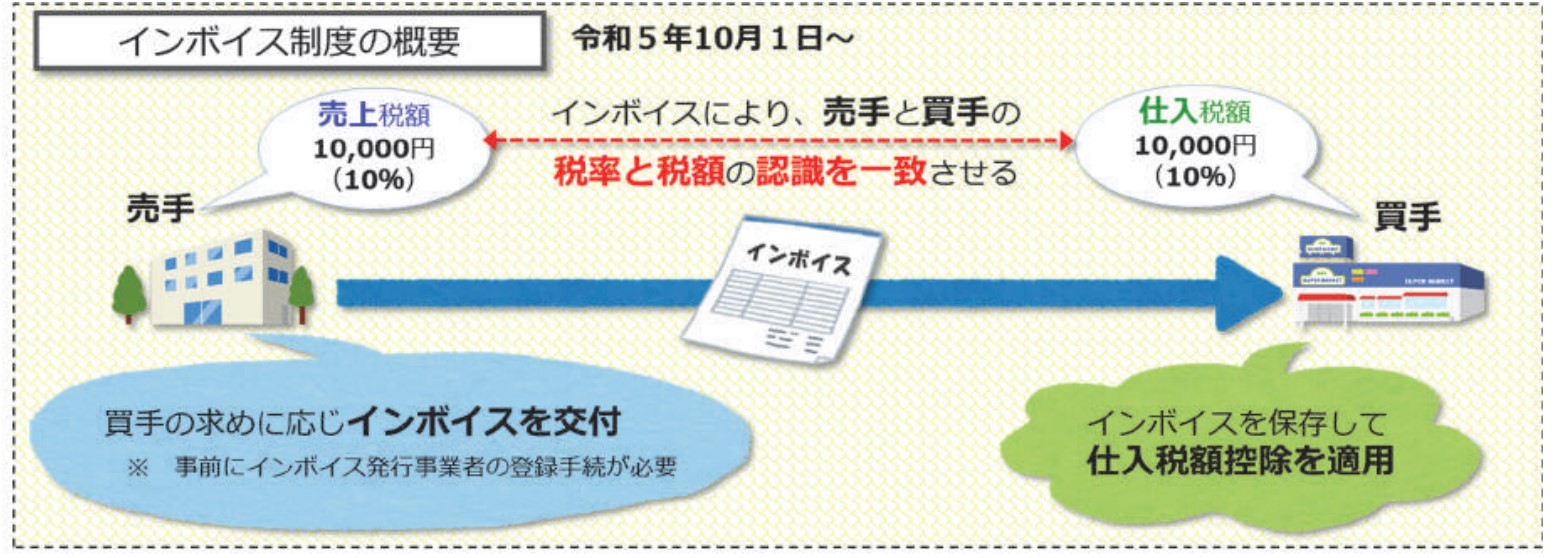

インボイス制度とは

(出典:国税庁HP)

インボイス制度は(正式名称=適格請求書等保存方式)、請求書の発行や消費税や納税に関わる制度です。売手であるインボイス発行事業者は、買手である取引相手(課税事業者)から求

められたときは、インボイスを交付しなければなりません(また、交付したインボイスの写しを保存しておく必要があります)。買手は仕入税額控除の適用を受けるために、原則として、取引相手(売手)であるインボイス発行事業者から交付を受けたインボイスの保存等が必要となります。

インボイス制度による変化

インボイス制度への登録は任意ですが、インボイス制度導入後は、適格請求書で取引を行わなかった場合、消費税のやり取りが国に認められないため、従来より消費税を多く支払わなければいけないケースが出てきます。しかし、インボイスを発行することができるのは、課税事業者だけであるので(免税事業者は適格請求書を発行できない)、免税事業者は、インボイスを発行するために、インボイス制度に登録し、課税事業者への転換を行う必要があります。

改正内容

インボイスを発行するために税務署に登録すると、現在は消費税の納税が免除されている年間の売り上げが1000万円以下の事業者も「課税事業者」となり、新たに納税しなければなりません。このため、今回の税制改正ではこうした事業者を対象に負担軽減策が導入されます。具体的には、売り上げが1000万円以下の事業者が「課税事業者」になった場合、仕入れなどで払った消費税がいくらであろうと、売り上げにかかる消費税のうち、一律で2割だけ納めればよいという軽減措置を導入されます。

消費課税分野:エコカー減税

エコカー減税とは

エコカー減税とは、燃費や排ガス性能が高い対象自動車に対する減税が受けられる特例制度のことです。

今回の改正内容

新型コロナウイルスの影響による半導体不足等の状況を踏まえ、2023年12月末まで異例の措置として現行の制度をを令和5年末まで据え置くことになりました。また据置期間後は、制度の対象となる 2030 基準達成度の下限を3年間で段階的に 80%まで引き上げる等の所要の措置を講ずることになります。

納税環境整備分野:電子帳簿保存法の措置

電子帳簿保存法とは

「電子帳簿保存法」とは税金に関わる帳簿や書類を電磁的記録、つまり電子データで保存することを認めた法律です。法令上は紙で保管することになっていますが、紙の保存は非効率であることから、1998年に電子帳簿保存法が成立しました。

2022年の改正内容

2022年1月に電子帳簿保存法は改正されました。改正内容は、電子帳簿保存の緩和や違反を行った場合の重課税の設定等が含まれました。

今回の改正内容

昨年(2022年)の改正に比べて大きな改正とはいえませんが、一部例外措置が設定されました。その内容は、本来メールに添付されてきた請求書やWEB上での決済取引については、改ざん防止措置を講じた「電子データ」保存が必要です。しかし、売上高5,000万円以下(現行1,000万円以下)の事業者は税務調査でダウンロードに応じることを条件に紙に印字しての保存も可能になりました。尚、令和6年1月1日以降の電子データ取引から適用されます。

【税制改正大綱】出題ポイントまとめ

- 税制改正大綱とは、与党の税制調査会が中心となり、各省庁の要望をとりまとめて翌年度以降における税制改正の方針を記載したものです。

- 税制改正大綱は大きく①個人所得課税、②資産課税、③法人課税、④消費課税、⑤国際課税、⑥納税環境整備、⑦関税の7つのカテゴリーに分けられます。

- 今回の税制改正大綱は、NISA拡充やインボイス制度の負担軽減措置など、大きく変化した項目ありました。

【税制改正大綱】過去の出題例

2017年・警視庁Ⅰ類

2017年度税制改正大綱に関する記述中の空所A〜Dにあてはまる語句の組み合わせとして、最も妥当なものはどれか。

日本では、配偶者が働いている世帯を税制で支えるため、配偶者の年収が「( A )万円以下」なら、世帯主の年収のうち一定の金額を課税対象から差し引いて所得税を減らしている。この仕組みを「( B )」という。2017年度税制改正大綱では、様々な立場の女性をより働きやすくするねらいから、控除対象となる配偶者の年収を( A )万円から( C )万円に引き上げる一方、対象世帯の増加による税収減を防ぐため、主な稼ぎ手の年収を1120万円に制限する。また、急激に税負担が増えないよう、配偶者の年収が( D )万円、主な稼ぎ手の年収が1220万円までなら、一定の控除が受けられる仕組みを導入する。

A B C D

- 130 扶養控除 141 201(×)

- 130 配偶者控除 150 201(×)

- 103 配偶者控除 150 201(〇)

- 103 扶養控除 130 150(×)

- 103 配偶者控除 110 141(×)

2020年・国家一般職大卒

酒税については、従来、酒類間の税負担の公平性を図る観点から、酒類の品目にかかわらず同じ税率が適用されていた。しかし、ビールなどの蒸留酒類の消費が好調であることを受け、2017年度の税制改正において、2020年以降段階的に、ビールの税率を引き上げる一方、それまでビールと同じ税率が適用されていた発泡酒やいわゆる「新ジャンル」については税率を引き下げることとした。(×)

2016年・国家一般職大卒

ふるさと納税とは、自分の選んだ地方公共団体に寄附を行った場合に、通常の寄附金に対する控除に加えて特別な控除が受けられる制度である。平成27年度税制改正において、控除の限度額が引き上げられたほか、確定申告の不要な給与所得者等がふるさと納税を行う場合、控除に関する手続を簡素にする「ふるさと納税ワンストップ特例制度」が創設された。(〇)

2015年・国税・財務

日本における近年の税制改正に関する記述A〜Dのうち、妥当なもののみを全てあげているものはどれか。

- 2012年に、地球温暖化対策を推進する観点から、環境基本法が改正され、石油石炭税に関して、地球温暖化対策のための課税の特例の措置が講じられた。この措置は2014年度から施行されており、一律定額で石油石炭税が上乗せされ、この額を段階的に引き上げることとされた。(×)

- 2013年に、高齢者層の保有する資産の若年世代への移転を促し、子どもの教育資金の早期確保を図るため、教育資金の一括贈与に係る贈与税非課税措置が設けられた。この措置により、両親や祖父母等から子や孫が教育資金を一括して贈与された場合には、贈与を受けた者1人ごとに原則として1500万円までが非課税とされた。(〇)

- 2013年に、消費税法が改正され、社会保障の安定財源の確保及び財政の健全化を同時に達成することを目指す観点から、消費税の使途を明確化し税率を引き上げるとともに、食料品等に関しては軽減税率が導入された。また、同改正法により、翌年の2014年から、歳入庁が創設され、税と社会保険料を徴収する一元的な体制が整備された。(×)

- 2013年に、所得税法が改正され、社会保障・税一体改革を着実に実施するため、所得税の一律の引上げ及び最高税率の見直しが行われた。同改正法により、課税所得に対する税率を一律5%引き上げ、さらに、2000万円超の課税所得について、新たに55%の税率を適用することとされた。(×)

2021年・特別区Ⅰ類

昨年12月に閣議決定された令和3年度税制改正の大綱に関する記述として、妥当なものはどれか。

- 子育て支援では、国や自治体からの認可外保育施設やベビーシッター利用料の助成については所得税の課税対象とした。(×)

- 固定資産税は、商業地や住宅地などの全ての土地について、税額が増える場合は、令和3年度から3年間、令和2年度の税額に据え置くこととした。(×)

- 住宅ローン減税は、13年間の控除が受けられる特例措置の入居期限を2年間延長するとともに、所得要件は設けずに、対象となる床面積の要件を50平方メートル以上から40平方メートル以上に緩和した。(×)

- 中小企業の再編支援では、M&A(合併・買収)を促進する措置として、買収後のリスクに備える準備金を費用とみなして、法人税の支払を先延ばしできることとした。(〇)

- デジタルトランスフォーメーション(DX)投資促進では、クラウドによるデータ共有に関する設備投資について、投資額の最大5%の税額控除と30%の特別償却を併用できるとした。(×)

【税制改正大綱】最新時事の予想問題はこちら

アプリ紹介

【税制改正大綱】Youtubeで時事対策

ライトのYoutube紹介

【税制改正大綱】参考書はコレで決まり!

ライトの時事書籍

![公務員のライト[試験情報データベース]](https://senseikoumuin.com/wp-content/uploads/2022/12/cropped-logo-color-2.png)